可抵扣亏损所得税会计处理方法

发布日期:2020-04-07 06:41:50 浏览次数:

目前,新的所得税会计核算方法已由应付税款法转变为资产负债表债务法。这种核算方法将税法与会计产生的暂时性差异分为两种,分别是应纳税和可抵扣暂时性差异。当会计上确认的资产的账面价值比税法确认的计税基础小,或会计上确认的负债的账面价值大于税法确认的计税基础时,便产生可抵扣暂时性差异。该差异未来在转回时能使企业少交税。而对于企业发生的可抵扣亏损,虽并非因税法与会计的差异而产生,但其同样可以降低企业未来的应纳税所得额,减轻企业税收负担。因此,在进行会计核算时,将可抵扣亏损与可抵扣暂时性差异等同处理,并且对于符合条件的,可将该亏损确认相应的递延所得税资产,列示于资产负债表。

一、确认递延所得税资产的会计处理

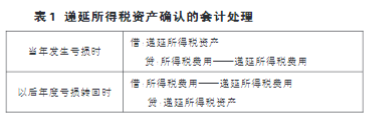

所得税会计准则规定,企业在确认由可抵扣亏损所对应产生的递延所得税资产时,须依据企业管理层等人员的判断,以预计未来期间企业能够产生的应纳税所得额为限度。因为,递延所得税确认后会在未来期间转回,所以企业要确保未来能够有足够的能力去抵扣该亏损。确认递延所得税资产,对应的会减少所得税费用,因此企业在确认此类递延所得税资产时,会计分录具体如表1所示:

根据以上理论,具体举例说明:假设A企业适用的所得税税率为25%,各年均无变化,并且不考虑其他因素,若A企业在20×8年共发生实际经营亏损100万元,应确认多少递延所得税资产?在此考虑两种假设情况:

第一,假设A企业管理层估计在未来五年内实现的利润总额仅为90万元,则该企业在本年末确认递延所得税资产时,应以90万元为限。递延所得税资产的计算公式为可抵扣暂时性差异与所得税税率的乘积,因此计入该资产科目的金额为90×25%=22.5(万元),单位以万元表示,会计分录如下:

借:递延所得税资产 22.5

贷:所得税费用——递延所得税费用 22.5

第二,假设A企业未来前景较好,管理层预计未来五年均能够盈利,并且五年的税前利润额之和大于本年发生的亏损额100万元,则该企业应将20×8年的亏损额全部确认对应的递延所得税资产。因此,该资产科目的金额为100×25%=25(万元),单位以万元表示,会计分录如下:

借:递延所得税资产 25

贷:所得税费用——递延所得税费用 25

二、资产发生减值的会计处理

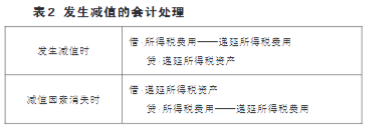

递延所得税资产在确认后金额并非一成不变,它作为一项资产类科目,也有减值的可能。因此,企业应在每年年末对该项资产的账面价值进行复核。如果经营情况有变,导致企业预计该资产在转回时难以足额抵扣,则表明该项资产发生减值,企业应当对该资产的账面价值进行减值处理。减记递延所得税资产的账面价值以后,未来根据新的经营环境和情况,企业管理层估计又能够足额抵扣该项资产时,应当以当时减记的金额为限,做相反账务处理,从而恢复该资产的账面价值。具体的会计分录如表2所示:

接上述例子的第二种情况,若假定A企业20×9年预计当年以及未来亏损弥补期限内实现的利润只有90万元,则表明当年年末计提的递延所得税资产已发生减值,由于20×8年年末已对经营亏损全额确认了25万元的递延所得税资产,因此递延所得税资产应减记的金额为25-90×25%=2.5(万元),单位以万元表示,具体的会计分录为:

借:所得税费用——递延所得税费用 2.5

贷:递延所得税资产 2.5

若该企业20×9年的经营状况发生好转,当年实际应纳税所得额为150万元,显然能全部抵扣已经确认的递延所得税资产,说明减值因素消失,此时应转回减值金额,但应以初始计提的减值金额为限,即转回金额为2.5万元,单位以万元表示,具体会计分录为:

借:递延所得税资产 2.5

贷:所得税费用——递延所得税费用 2.5

好得灵工,好得科技旗下的灵活用工平台,为企业、创客、个体工商户和自由职业者提供税筹优化、社保优化、个税优化、用工管理等一揽子解决方案。